当サイトで扱うコンテンツには、プロモーションを含む場合があります。

NISAが新しくなるって聞いたけど、何が変わるんですか?新しいNISAについて分かりやすく教えてください!

そんな要望にお応えします。

本記事の内容- 現行NISAと新NISAの違い

- 新NISAのメリット

- 新NISAのデメリット

- 新NISAのよくある質問

この記事を書いている僕は、どこにでもいる会社員。誰にでもできる投資・副業・家計管理を極め、資産3400万円まで到達しました。

2024年からNISAに大改革が起きることが確定しました。

“新しいNISAを制する者が、ゆとりある未来を作る”

大袈裟のように聞こえますが、これはまじです。

「貯蓄」から「投資」への流れが加速されることは間違いないので、今のうちからこの新NISAを理解して、自分なりの最適解を考えていきましょう。

これからは情報戦。正しい情報を取捨選択していきましょう。

現行NISAと新NISAの違い

2024年1月から、今までの「つみたてNISA」と「一般NISA」の内容が大幅に変更となり、「新しいNISA」として生まれ変わることが閣議決定されました。

まずは、現行のNISAと新NISAを表で比較してみます。

| 現行NISA | 新NISA | |||

| つみたてNISA | 一般NISA | つみたて投資枠 | 成長投資枠 | |

| 制度選択 | どちらか一方のみ | 併用可 | ||

| 加入可能年齢 | 18歳以上 | 18歳以上 | ||

| 制度実施期間 | 2023年末で買付終了 運用は〜2042年 | 2023年末で終了 | 2024年1月開始 制度恒久化 | |

| 年間投資上限額 | 40万円 | 120万円 | 120万円 | 240万円 |

| 生涯投資可能額 | 800万円 | 600万円 | 1800万円 *成長投資枠はその内最大1200万円 | |

| 非課税保有期間 | 20年間 | 5年間 | 無制限 | |

この変更はかなり衝撃的。分かりやすく変更点だけまとめてみますね。

現行NISA→新NISAの主な変更点- つみたてNISAと一般NISAが一本化

- 年間投資上限額が大幅アップ

- 生涯投資上限額の導入

- 非課税保有期間が無期限(恒久化)

そもそも、今までは「つみたてNISA」と「一般NISA」どちらか一方を選択しなければならなかったNISA制度。変更後は、これらが一本化され併用することが可能となります。

今までつみたてNISAをしていた人に嬉しい変更点としては

年間投資上限 40万円 → 120万円

非課税期間 20年 → 無期限

という大幅な改訂です。

まだつみたてNISAをしていない方にはいまいちピンとこないかもしれないですが、今まで上限いっぱいで積み立てしていた方は驚きましたよね。

それでは、この変更がどう影響してくるのか、深掘りしていきます。

ここまで大幅に変更されたのは、いい意味でびっくり。最高のアップデートです。

新NISA制度のメリット

この新NISAの変更点で、以下のようなメリットが考えられます。

- 非課税枠が大幅に拡大

- 保有期間の自由度が高い

- 成長投資枠で積立もできる

- 非課税枠の再利用ができる

①:非課税枠が大幅に拡大

1番分かりやすいところですが、投資上限額が

- つみたて投資枠(つみたてNISA):年間120万円

- 成長投資枠(一般NISA):年間240万円

- 生涯投資上限額:1800万円

と、大幅にアップしました。

今までのつみたてNISAでは年間上限40万円、生涯投資上限800万円だったため、それ以上の投資をしたい場合は課税口座で投資していました。

※課税口座の場合、運用利益の20%の税を払う必要があります。

新NISAでは、生涯非課税枠が現行よりも1000万円アップの1800万円。さらに現行NISAの非課税枠は別枠なので、2024年から新しく1800万円の非課税枠が貰える形です。

これは何よりのメリットですね。

こんなに非課税で運用できるなんてお得すぎる。

②:保有期間の自由度が高い

新NISAでは非課税保有期間が

- つみたて投資枠(つみたてNISA):20年間 → 無制限

- 成長投資枠(一般NISA):5年間 → 無制限

と上限撤廃されました。

これまでのつみたてNISAの場合、20年後は「引き出す」か「課税口座に移す」と2択しかありませんでした。

例えば20年後のタイミングで、リーマンショックのような不況で大きく値下がりしていたとすると、あと数年運用してから引き出したいと思っても、課税口座に移すしかなかったんですよね。

それが、値動きを見ながら引き出すタイミングを図ることができるようになります。

さらに、つみたてNISAの特徴として、長期で運用するほど加速度的に利益がうまれる「複利」というものがありますね。

この複利を最大限に活かすために、今までは20年のところを30年、40年…と寝かせておくことも可能になります。

20年以上の長期運用をすることで、圧倒的なリターンを得ることもできます。

複利の効果や、長期運用でどれくらい増えるのか、は以下の記事でシミュレーションしているので気になる方はご参考までに。

-

【新NISA】今選ぶべき銘柄は?どれくらい増えるか調査!

続きを見る

③:成長投資枠で積立もできる

これまでは「つみたてNISA」と「一般NISA」どちらか一方しか選べなかったですが、新NISAでは一本化され併用できます。

現行の一般NISAは「成長投資枠」という名称になります。

この成長投資枠では、個別株はもちろん、つみたて投資枠の銘柄を購入することもできます。

これを利用して、つみたて投資枠の年間投資上限額は120万円ですが、成長投資枠の240万円分もつみたて投資枠の銘柄を購入。

つまり、

つみたて投資枠の上限額を実質、年間360万円とすることができます。

つみたてNISAで買っていた全世界株やS&P500を、年間360万円まで投資できるということですね。今までは年間40万円だったので、大幅アップです。

④:非課税枠の再利用ができる

生涯投資上限が1800万円になりましたが、金融庁のHPでは「簿価残高方式で管理(枠の再利用が可能)」という文言が書かれています。

よく分からないと思いますが、簡単に言うと

途中で売却した場合、売却金額分(投資元本分まで)が生涯投資枠として復活し、その分再投資ができます、という意味です。

例えば、投資元本が1000万円で利益が出て1500万円になったとします。そこで1500万円分を売却した場合、1000万円分の生涯投資枠が復活します。

つまり、生涯投資上限枠まで使い切っていたとしても、もう一度1000万円分の投資が可能になるんですね。

この制度はめちゃくちゃ良くて、上手く使えば投資の幅が格段に広がりますよ。

非課税枠の再利用の一例- 優良銘柄が新しく出た場合の乗り換え

- 不労所得が欲しくなった場合の高配当株への乗り換え

例えばこんな感じですかね。

自由度が高い分考えることも多いですが、使いこなせば10にも100にもなります。

僕は米国・日本の高配当株への移行を考えてます。

高配当株に興味がある方は、下の記事の投資本は必読です。

-

【100冊読んで厳選】お金や投資を学べるおすすめ本10選

続きを見る

新NISAにデメリットはある?

結論から言うと、現行NISAに比べてのデメリットはないです。(結構考えたけどまじでないです。)

強いて言うなら、未成年でも新NISA口座が作れたなら良かったのかなと。

新NISAの詳細が決まる前には、未成年にも新NISA枠が与えられる噂がありましたが、新NISAは18歳以上が対象となっています。

でもこれは、ぶっちゃけ高望みが過ぎるかなと。それくらい、今回の新NISAは最高のアップデートなんです。

ただ、この改革で明らかになった事がありますよね。それは、

投資をする人としない人では確実に格差が広がるということ。

給与の倍増は難しいから自分で資産を増やしなさい、という政府の意図が透けて見えるような…

自分はどっちの人になるか、しっかり考えて、行動していきましょう。

新NISAのよくある質問

ここからはみんなが疑問に思っているであろうことに答えていきます。

①:今のつみたてNISAはどうなるの?

新NISAは、現行NISAとは全くの別制度です。

今まで積み立てた分を新NISAにそのままロールオーバー(移管)することはできません。

また、今までつみたてNISAで既に非課税枠を使ったからといって、新NISAの生涯投資上限1800万円が減るようなこともありません。

今まで積み立てた分を一旦売却して、新NISAの買付資金にあてることはできますが、はっきり言ってやる意味はないですね。

どちらにせよ非課税枠ですので。

現行NISAの分はしっかりとそのまま20年間運用して、追加でもらった新NISAの非課税投資枠はまた別に最大限利用しましょう。

②:2023年分のつみたてNISAはやるべき?新NISAを待つべき?

つみたてNISAを既にしている方は、今年分のつみたてNISAはやるべきか?

まだつみたてNISAを始めてない方も、今年始めるべきか?新NISAを待つべきか?

悩むと思いますが、結論は

2023年分のつみたてNISAをやらない理由はない。やるべき。

まず、新NISAの生涯投資上限額1800万円を使い切る可能性が高い方は、今年分の40万円の非課税枠もきっちり使っておくべき、なのは単純に分かりますよね。

1800万円も使い切れるか分からない方が悩むと思うのですが、その場合でも今年の非課税枠も使ってこのまま20年間運用した方がいいです。

20年後にやっぱり1800万円の枠が余っているのであれば、そのタイミングで引き出して新NISAを新たに買い直せばいいからです。

まだつみたてNISAを始めていない方も、急いでNISA口座を開設して今年分の枠も使いましょう。

つみたてNISAの完全ガイドはこちら。

-

【完全ガイド】超基本から!新NISAの全てをかんたん解説

続きを見る

③:特定口座での積立はどうしたらいい?

非課税枠を上限いっぱい使っていて、さらに特定口座(課税口座)で積み立てている方いますよね。僕もなんです。

結論として、

特定口座の積立はストップして、新NISAに移行すべき。但し、急がなくてもOK。

特定口座で積み立てた分は、このまま保有するよりは税金を払ってでも一旦売却し、新NISA枠で新たに買い直した方がいいです。

今20%の税金を払ったあとに2倍に増えるか、このまま保有して2倍に増えた後に20%の税金を払うか…どっちの方がお得かは分かりますよね。

ただし、特定口座から新NISAへの移行は、一気にやらなくてもいいと思ってます。その理由は、次の項目と重複するのでそちらで詳しく説明しますね。

④:1800万円の非課税枠、早く埋めるべき?

新NISAでは制度が恒久化したので、毎年の投資額と運用期間を自分で選べるようになりました。

| 毎年の積立額 | 積立可能期間 |

|---|---|

| 360万円(月30万円) | 5年間 |

| 120万円(月10万円) | 15年間 |

| 60万円(月5万円) | 30年間 |

| 36万円(月3万円) | 50年間 |

| 初年度は360万円 次年度から120万円 | 12年間 |

つみたて枠の年間上限枠は120万円ですが、成長投資枠でも積立をすることで年間360万円使えます。

毎年360万円いっぱいを投資すると、5年間で1800万円になりますね。

一気に非課税枠を埋めてその後は運用だけにするか、細々と長期にわたって積み立てるのか、どっちがいいのでしょうか?

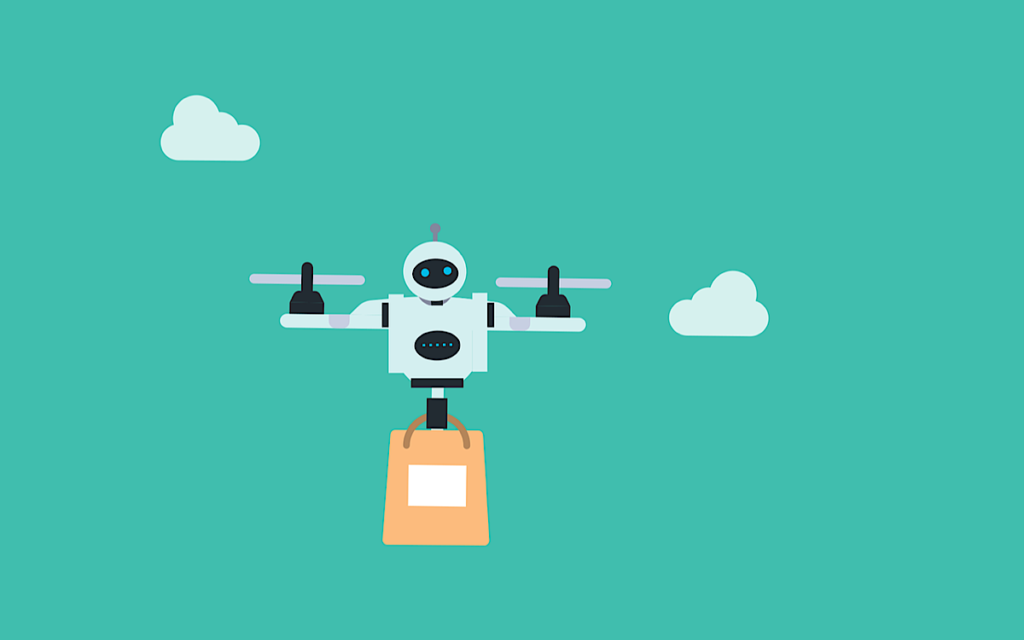

単調に増加し続けるなら早く埋めた方がリターンは大きい。しかしリスクも考えると、時間分散も大事。

確かに元本が多いほど複利の効果を十分に活かすことができるので、早めに非課税枠を使った方が良さそうですよね。

でも、一概にもそうとは言えないんです。

例えば、5年間で非課税枠を埋めた後に、大暴落が起きてその後5年間の株価が下がり続けたとします。

そうなると、暴落している5年間は買付ができないので、安い価格帯の時期の購入を逃していることになります。

なので、早く非課税枠を埋めた方が、100%リターンが高くなるとは言えないのです。

そもそものつみたてNISAの「時間分散でリスクを減らす」というメリットを活かすならば、無理せずもう少し時間をかけて投資してもいいのでは?と個人的には思います。

僕は、8〜10年くらいかけて非課税枠埋めていこうかな。

⑤:2023年分のジュニアNISAはやった方がいい?

2023年分のつみたてNISAはやった方がいい、と結論づけましたが、ジュニアNISAに関しては少し異なりますね。

18歳になったタイミングで新NISAに移行せずに使うつもりなら、子供の年齢によってやるべきか判断するべき。

ジュニアNISAは子供が18歳になったら非課税期間は終了ですよね。

そのタイミングで売却し、新NISAを新たに買い付けるのであれば2023年分もやった方がいいです。これはつみたてNISAと一緒。

ただし、もしそのタイミングでそのまま教育資金などに充てる予定ならば、子供の年齢がもう大きいと注意が必要かなと。

例えば、子供が13歳だと投資期間はあと5年しかありません。

今後5年で大きく値下がりする可能性を考えると、今年分80万円を積み立てるのはややリスキー。

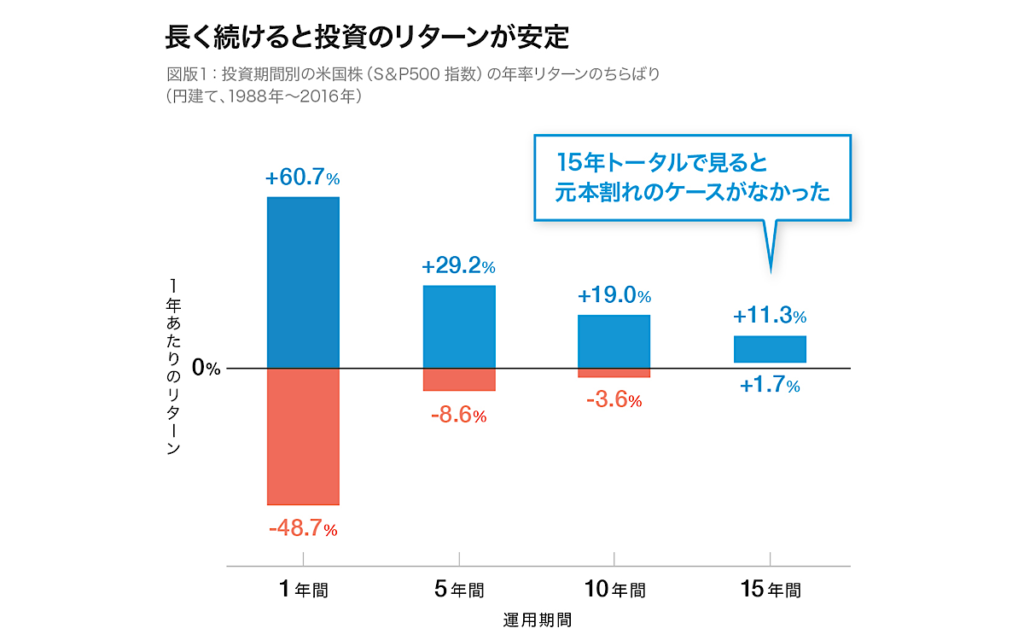

米国株の詰め合わせパックS&P500では、投資期間が15年以上ある場合は、どの15年を切り取ってもプラスだったことを踏まえると、

理想的には15年間、少なくとも10年間は投資期間が欲しい。

というのが、僕の意見ですね。

僕は、子供がまだ1歳なので2023年分も全世界株を積み立てする予定です!

⑥:楽天証券からSBI証券に移行すべき?

今まではつみたてNISAと課税口座を複数の証券会社で分散していた方も、新NISAを機にどこか1つの証券会社に絞ろうとする方は多いですよね。

その選択肢はアリ。ですが、各証券会社の動向をもう少し見たい。

2大巨頭のSBI証券と楽天証券ですが、保有ポイントがある分SBI証券がリードしている現状。

ですが、この新NISAの決定を受けて各証券会社がいろんな制度改革を始めると思うんですよね。

それをもう少し見て考えたいところです。

今の現状ならSBI証券に移行するかな。クレカ積立の上限をあげてくれないかなあ。

ちなみに、SBI証券と楽天証券以外にも、実はポイントが充実している証券会社もあるので、僕はそちらもまだまだ選択肢にいれています。

-

【新NISA】この2社から選べ!本気で推せる証券会社だけを厳選

続きを見る

新NISAでゆとりある未来を。

2024年から始まる新NISAについて解説してきました。

現行NISAと比べて自由度が高い分、少し考えるのが難しいですよね。

でも大丈夫です。新NISAのスタートラインはみんな一緒で、2024年からのスタート。

少しずつ学んで、自分で考えて、じっくり方針を固めていきましょう。ゆとりある未来に向けて。

今回は以上になります。

新NISAに向けて、無料でできる投資の勉強法もまとめているので、ぜひ参考にしてみてくださいね。

-

無料で投資が学べる神ツール7選【損しない投資をしよう!】

続きを見る